ダウ理論とは?

ダウ理論とは、米国の証券アナリストであったチャールズ・ダウ氏がウォールストリートジャーナルで発表した相場観測法をもとに考案された理論です。

もともとは株式市場で使われていた手法ですが、FX市場やあらゆる市場でも応用され、100年以上受け継がれています。

テクニカル分析の基礎といえるほど、多くの投資家やトレーダーに活用されています。

ダウ理論の6つの基本法則

ダウ理論は、6つの基本法則から構成されます。

基本法則①:平均価格は全ての事象を織り込む

経済指標や金融政策だけでなく、戦争やテロ、災害などといった予測できない事象であっても、全の事象はチャート上の値動きに反映されているという考え方です。

そのため、今後の値動きを予測するには、需給に影響を与えるあらゆる要因を織り込んだチャートを分析することが重要であり、これがダウ理論におけるテクニカル分析の根拠となります。

基本法則②:トレンドは3種類ある

トレンドは、継続する期間に応じて、長期、中期、短期の3種類に分類されるという法則です。

| 長期トレンド (プライマリー・トレンド) | 1年~数年間継続する動きが長期トレンド |

| 中期トレンド (セカンダリー・トレンド) | 3週間~3ヶ月継続する動きが中期トレンド |

| 短期トレンド (マイナー・トレンド) | 3週間未満の動きが短期トレンド |

基本法則③:トレンドは3段階ある

ダウ理論では、トレンドは3段階で構成されると考えます。

- 第一段階「先行期」

一部の先行型の投資家が底値で買ったり、天井から売ったりして価格に緩やかな動きが発生する時期。 - 第二段階「追随期」

先行期の動きに多数の投資家が追随して、急激な価格変動が起きる時期。 - 第三段階「利食い期」

第一段階で買った先行型の投資家が、利益確定を行う時期です。

基本法則④:平均は相互に確認される

株式市場において、トレンドを素早く、かつ高精度で捉えるためには複数の銘柄で同じトレンドが発生しているのかを、確認する必要があることを示しています。

FXに当てはめるならば、相関性のある通貨ペアを確認するのが重要ということになります。

基本法則⑤:トレンドは出来高でも確認できる

トレンドは出来高を伴っていなければ、ダマシの可能性があることを意味します。

出来高とは、ある一定期間中に売買された数量のことです。

株式市場では、出来高を確認することができ、市場の活性度合いや銘柄ごとの人気度を判断する指標となります。

しかしFXでは、市場全体の出来高を正確に確認することは難しく、この法則はあまり当てはまらないといわれています。

基本法則⑥:トレンドは明確な転換シグナルが出るまで継続する

ダウ理論では、発生したトレンドは、明確な転換シグナルが確認されるまでは継続すると考えられています。

また、ダウ理論におけるトレンドの定義および、トレンドの転換を示唆するシグナルは、以下のように定義されています。

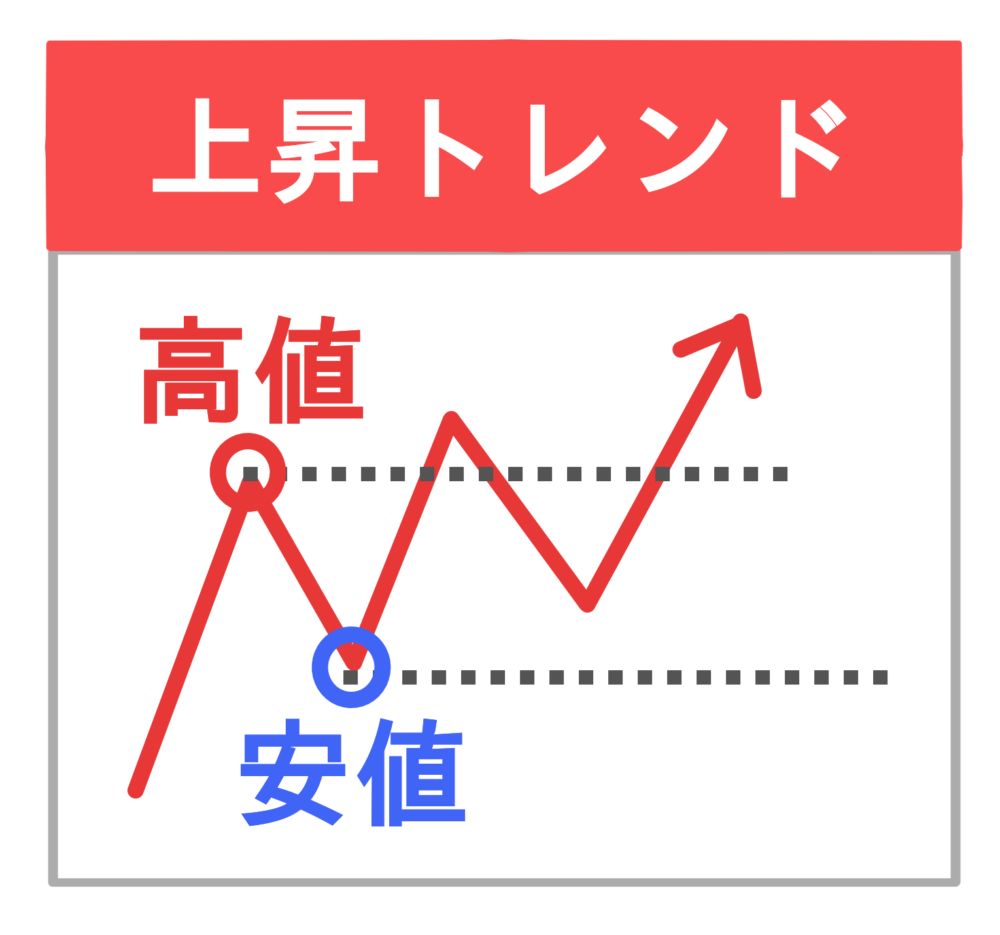

上昇トレンド

高値と安値を切り上げていくことが条件になります。

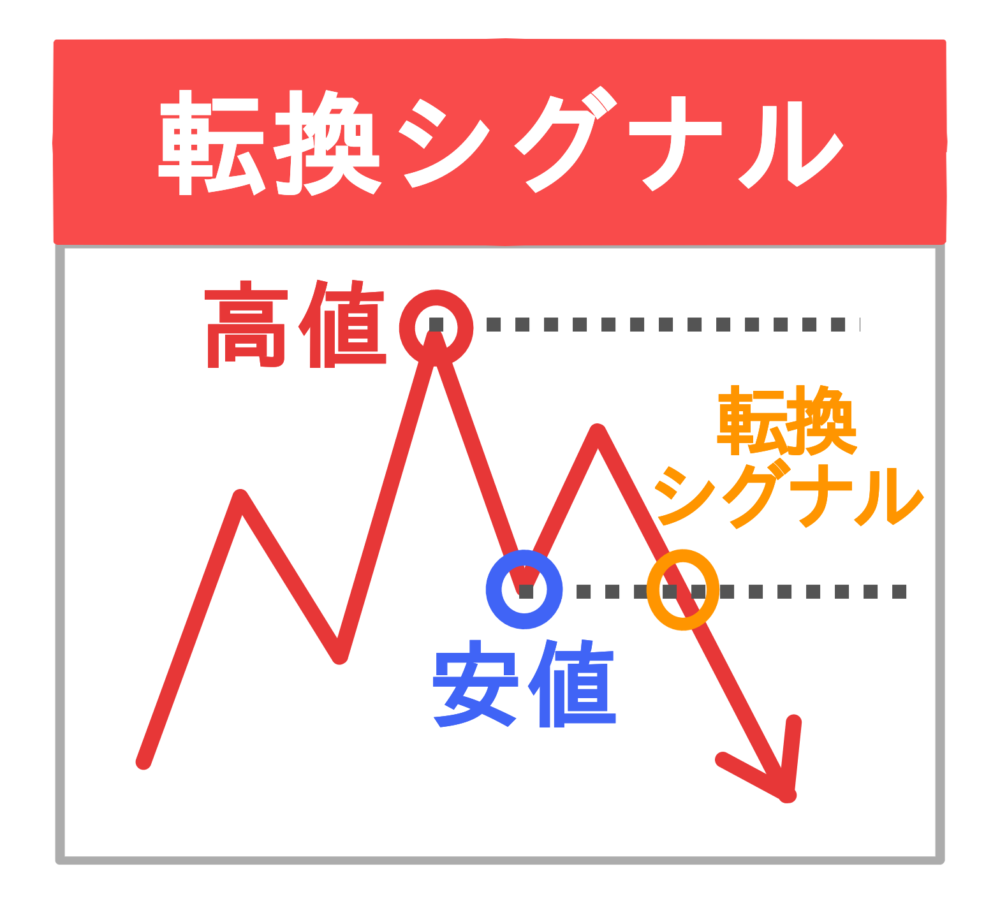

上昇トレンドの転換シグナルは、高値を更新せず、安値を切り下げることが条件になります。

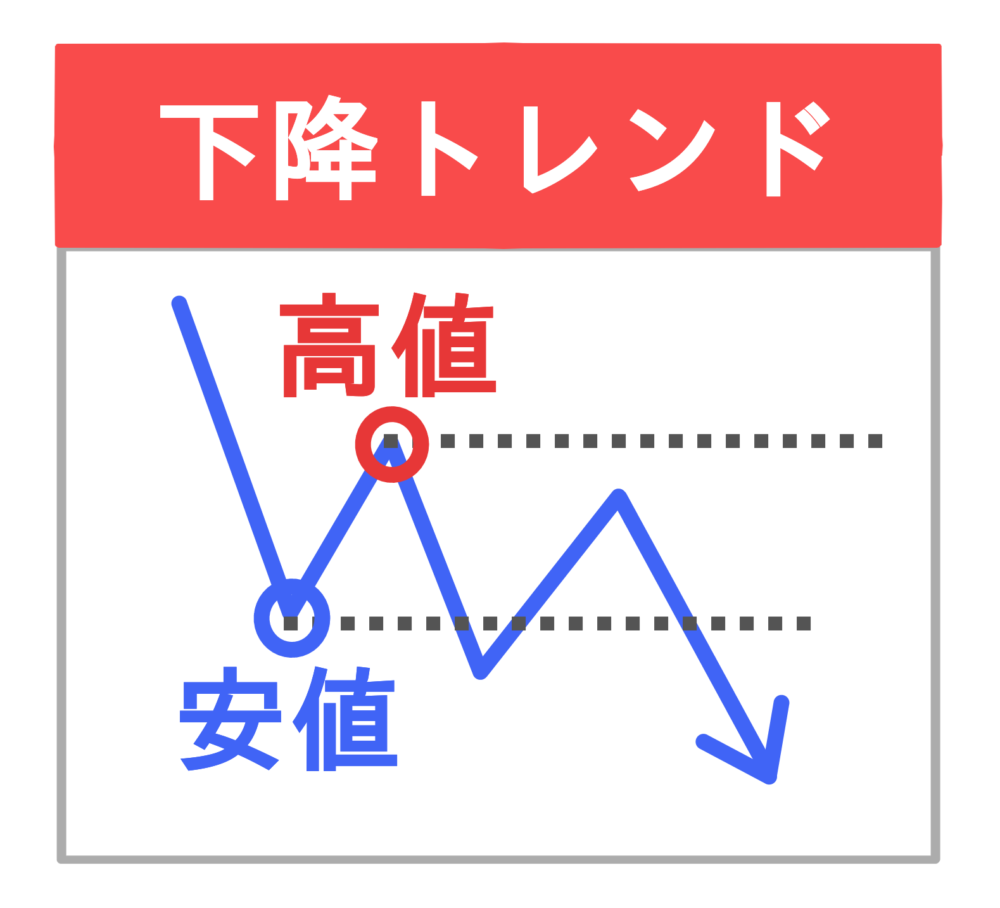

下降トレンド

高値と安値を切り下げていくことが条件になります。

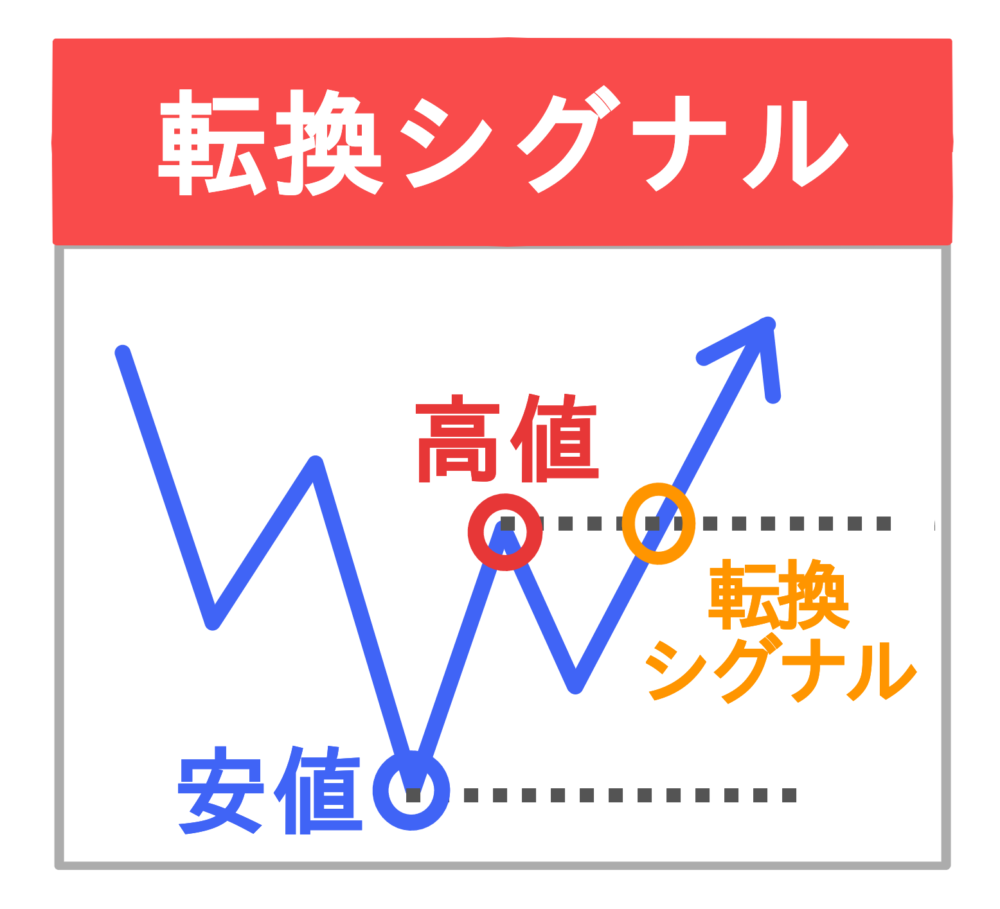

下降トレンドの転換シグナルは、安値を更新せず、高値を切り上げることが条件になります。

ダウ理論まとめ

ダウ理論は為替相場で常に機能するとは限りませんが、考え方はトレンド相場での判断において参考になります。

特に基本法則⑥の「トレンドは明確な転換シグナルが出るまで継続する」は、実際にトレードするうえで非常に有用です。

ぜひ覚えておくことをおすすめします。

ダウ理論は、ぜひ覚えておいた方がいいブルね!

特に基本法則⑥は実際のトレードで使えるベア!